- 월세 소득 신고 대상 및 신고 방법 가이드 목차

월세 소득 신고 대상 및 신고 방법 가이드

매달 꼬박꼬박 들어오는 월세, 과연 세금 신고는 어떻게 해야 할까요? 월세 소득이 있다면 누구나 신고 대상이 될 수 있습니다. 이번 글에서는 월세 소득 신고 대상, 신고 방법, 절세 전략까지 자세히 알아보겠습니다.

1. 월세 소득 신고 대상

📌 주택 임대 소득 과세 기준

- 1주택 보유자: 기준시가 9억 원 초과 주택의 월세 소득 (전세 제외)

- 2주택 보유자: 월세 소득 (전세 제외)

- 3주택 이상 보유자: 월세 소득 + 보증금 등에 대한 간주임대료

📌 월세 소득 신고 대상

- ✔ 개인: 월세 소득이 있는 주택 소유자

- ✔ 법인: 부동산 임대업을 영위하는 법인

📌 월세 소득 신고 제외 대상

- ✔ 주택임대소득 외 소득이 없는 경우 (연 2천만 원 이하 분리과세 대상)

- ✔ 비과세 대상 주택 (농어촌주택, 공공임대주택 등)

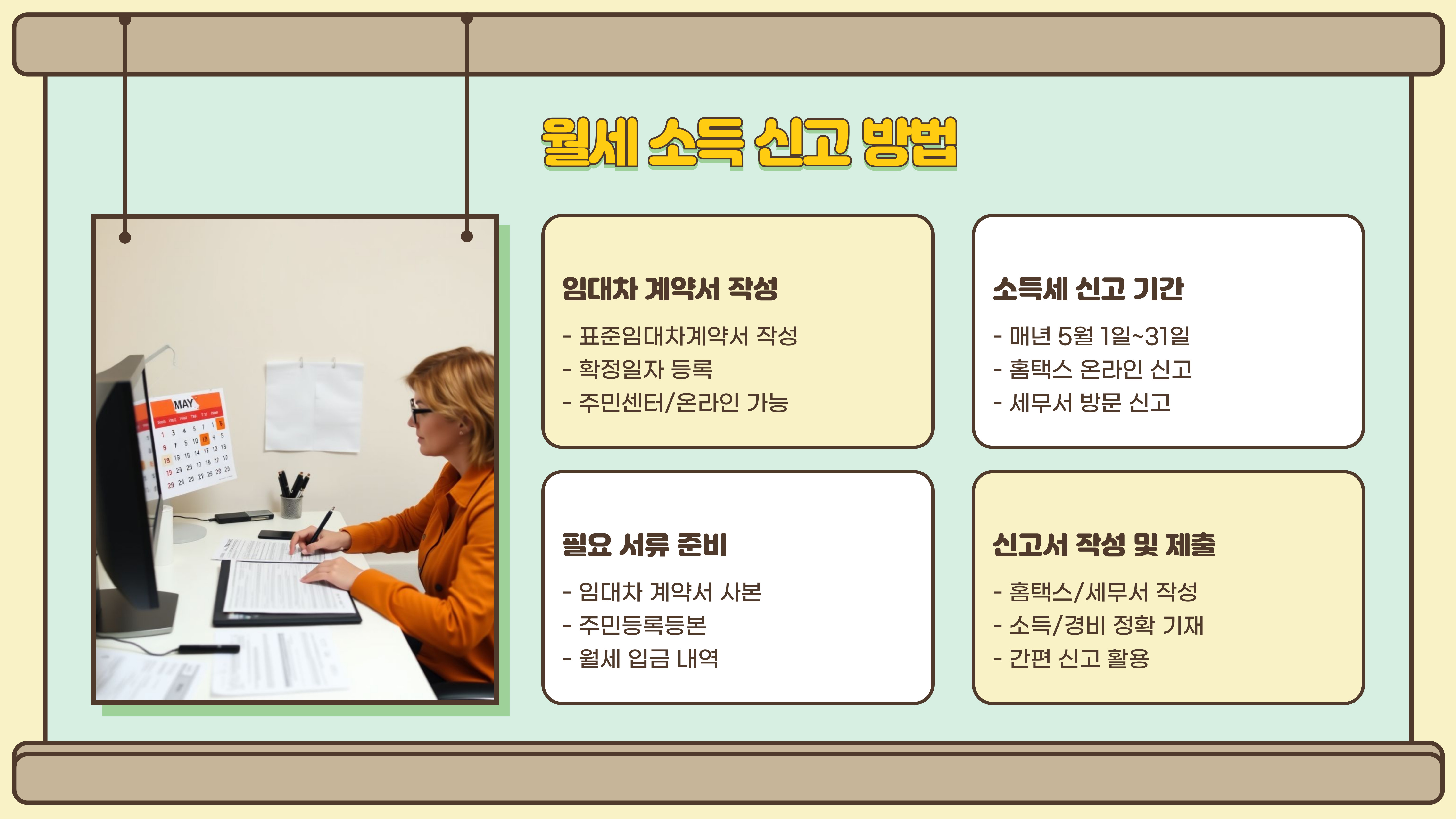

2. 월세 소득 신고 방법

📌 1) 임대차 계약서 작성 및 확정일자 받기

- ✔ 표준임대차계약서 작성

- ✔ 주민센터 또는 온라인을 통해 확정일자 등록

- ✔ 확정일자는 임대 소득 신고 시 필수 증빙 자료

📌 2) 소득세 신고 기간 및 방법

- ✔ 신고 기간: 매년 5월 1일 ~ 5월 31일

- ✔ 신고 방법:

- 국세청 홈택스 웹사이트 또는 모바일 앱을 통한 온라인 신고

- 세무서 방문을 통한 오프라인 신고

📌 3) 필요 서류 준비

- ✔ 임대차 계약서 사본 (확정일자 포함)

- ✔ 주민등록등본 (임대인의 주소 확인용)

- ✔ 금융 자료 (월세 입금 내역 등)

📌 4) 소득세 신고서 작성 및 제출

- ✔ 국세청 홈택스 또는 세무서에서 신고서 작성

- ✔ 임대 소득, 필요경비, 공제 항목 정확히 기재

- ✔ 간편 신고 서비스 활용 가능

3. 월세 소득 신고 시 필수 절세 정보

📌 1) 필요경비 항목 꼼꼼히 챙기기

필요경비는 임대 소득을 얻기 위해 지출한 비용으로, 소득세 계산 시 공제됩니다.

✔ 공제 가능한 필요경비 항목

- 임대 사업 관련 지출: 수리비, 유지보수비, 관리비, 감가상각비, 보험료, 광고비

- 금융 비용: 임대 목적 주택 구입 시 발생한 대출 이자

- 지방세: 재산세, 종합부동산세

✔ 필요경비 증빙 자료 준비

- 세금계산서, 계좌이체 내역, 신용카드 영수증 등

📌 2) 임대 소득 공제 제도 활용하기

- ✔ 주택임대소득 과세표준 우대: 연 2천만 원 이하 소득은 14%의 세율로 분리과세

- ✔ 소형주택 임대사업자 세액 감면: 전용면적 40㎡ 이하 소형주택 임대 시 세액 감면

- ✔ 장기임대주택 세액 감면: 8년 이상 임대 시 감면 혜택

4. 월세 소득 신고 시 주의사항

📌 1) 신고 기간 놓치지 않기

- ✔ 기한: 매년 5월 1일 ~ 5월 31일

- ✔ 신고 기한을 놓치면 가산세 부과

- ✔ 기한 후 신고로 가산세 최소화 가능

📌 2) 정확한 정보 기재하기

- ✔ 과소 신고 시 세무 조사 대상 가능성

- ✔ 세금 추징 및 가산세 부과 가능

📌 3) 임대 소득과 다른 소득 합산 신고

- ✔ 근로 소득, 사업 소득, 금융 소득 등 종합소득세 신고 필요

- ✔ 종합소득세는 누진세율 적용

📌 4) 전세 보증금 간주임대료 계산

- ✔ 3주택 이상 보유자는 보증금에 대해 간주임대료 신고

- ✔ 간주임대료 계산은 국세청 홈택스에서 가능

5. 월세 소득 신고 FAQ

📌 Q1. 월세 소득 신고는 언제 해야 하나요?

매년 5월 1일 ~ 5월 31일 사이에 신고해야 합니다.

📌 Q2. 신고 시 필요한 서류는?

- ✔ 임대차 계약서 사본

- ✔ 주민등록등본

- ✔ 월세 입금 내역

- ✔ 필요경비 증빙 자료 (세금계산서, 계좌이체 내역 등)

📌 Q3. 월세 소득이 적은데도 신고해야 하나요?

연 2천만 원 이하 소득자는 14% 세율로 분리과세됩니다. 다만, 종합소득세 신고 대상 여부는 세무 전문가에게 확인하세요.

📌 Q4. 신고가 어렵다면?

- ✔ 국세청 홈택스 간편신고 서비스 이용

- ✔ 세무 대리인에게 의뢰 가능

결론: 월세 소득 신고, 제대로 알고 대비하세요!

월세 소득 신고는 법적 의무이며, 절세 전략을 활용하면 세금 부담을 줄일 수 있습니다. 국세청 홈택스 또는 세무 전문가의 도움을 받아 효율적인 신고를 진행하세요!